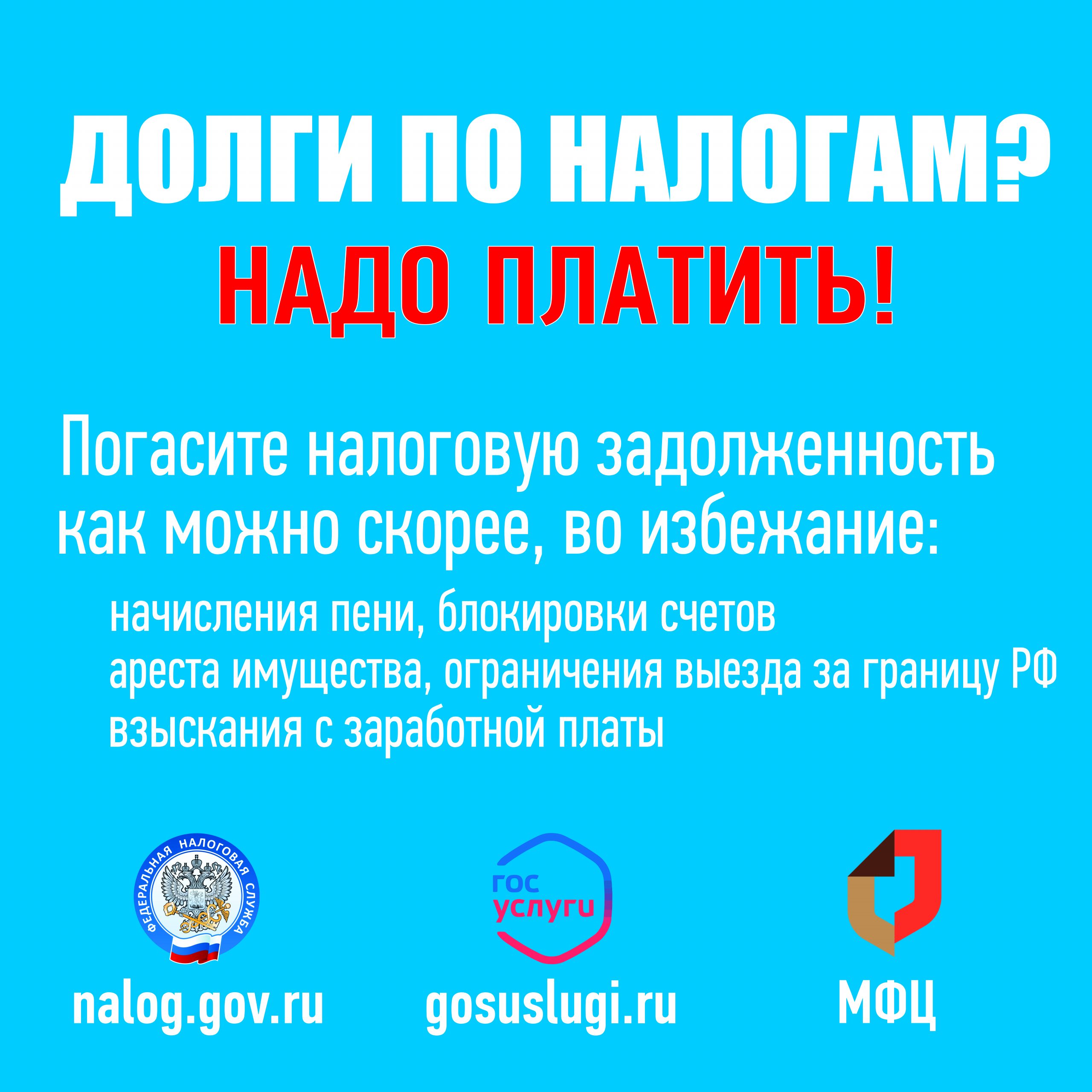

Согласно ст. 45 Налогового кодекса Российской Федерации (далее – НК РФ) «Исполнение обязанности по уплате налога, сбора, страховых взносов», налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее – ЕНП), если иное не предусмотрено законодательством РФ о налогах и сборах. Обязанность по уплате большинства налогов исполняется путем внесения ЕНП (п. 1 ст. 45, п. 1 ст. 58 НК РФ).

Определяется совокупная обязанность налогоплательщика (налогового агента), и сравнивается с суммой ЕНП и засчитывает денежные средства в счет платежей в бюджет. Такой зачет производится с соблюдением установленной законом очередности (п. 8 ст. 45 НК РФ).

Обязанность по уплате налога должна быть исполнена в срок, установленный в соответствии с настоящим Кодексом. Налогоплательщик вправе перечислить денежные средства в качестве единого налогового платежа до наступления установленного срока.

С 29.06.2023 в связи с вступлением в силу Федерального закона от 29.05.2023 №196-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» меняется последовательность распределения средств ЕНП в счет исполнения обязанностей по налогам и сборам:

1) недоимка по налогу на доходы физических лиц – начиная с наиболее раннего момента ее возникновения;

2) налог на доходы физических лиц – с момента возникновения обязанности по его перечислению налоговым агентом

3) недоимка по иным налогам, сборам, страховым взносам – начиная с наиболее раннего момента ее возникновения;

4) иные налоги, авансовые платежи, сборы, страховые взносы – с момента возникновения обязанности по их уплате (перечислению);

5) пени;

6) проценты;

7) штрафы.

Если средств ЕНП на момент зачета недостаточно для погашения обязанностей по платежам с совпадающими сроками уплаты, то в общем случае ЕНП зачитывается в соответствии с указанной последовательностью пропорционально суммам таких обязанностей..

Кроме того, в соответствии с подпунктом “а” пункта 4 Положения прослеживаемость товаров прекращается в случае исключения товаров из Перечня товаров.

Учитывая изложенное, остатки товаров по состоянию на 06.03.2023, произведенные на территории Республики Беларусь и ввезенные на территорию Российской Федерации и не реализованные до указанной даты, автоматически исключаются из национальной системы прослеживаемости.

Обращаем внимание, что по регистрационным номерам партий товаров (далее – РНПТ), полученным до указанной даты, направлять корректировочные отчеты об операциях либо корректировочные уведомления о ввозе не требуется.

| Начальник,

советник государственной гражданской службы Российской Федерации 1 класса |

С. Ф. Галимова |